2022-07-27

ファクタリングとは?7つのメリットと5つのデメリットを紹介!

特に近年、新たな資金調達の方法として高い注目を集めているファクタリング。

ファクタリングを利用すれば、保有する売掛債権を支払い期日よりも前に現金化できるため、資金繰りや早急な資金確保において大きな手助けとなります。

しかし、名前は聞いたことがあるけど、具体的にどんなメリットとデメリットがあるかは詳しく知らないという方が多いのではないでしょうか。

そこで本記事では、ファクタリングのメリットとデメリットをわかりやすく紹介します。

ファクタリングとは

ファクタリングとは、売掛債権(未回収の請求書)を専門の業者に売却し、早期に現金化する資金調達方法です。

- <ファクタリングの特徴>

- 売掛金の支払い期日を待たず資金調達

- 審査は書類ベースで、最短即日に入金

- 保証人や担保は不要

たとえば、売掛金(100万円)の支払い期日が60日後だったとしても、ファクタリングの利用により手数料を差し引いた90万円を最短即日で調達できます。上記は仮に手数料が10パーセントの場合の例で、手数料の割合は業者によって差があるため注意が必要です。

「新規事業への支出」「月末の支払い」など、手元に現金がなく資金調達が必要な際に活躍する手段です。

ファクタリングの7つのメリット

ファクタリングのメリットは全部で7つあります。

下記の項目にて、一つずつ詳しく紹介します。

債権を期日より前に現金化できる

ファクタリングを利用すれば、本来の債権回収日よりも前に債権の現金化ができます。

売掛債権はその性質上、実際に現金化するまでに30~60日ほどかかります。売掛先との関係性を壊したくないがために、早く現金化してほしいと強く主張できない場合もあるでしょう。

しかし、ファクタリングを利用すれば売掛債権を早急に現金化できるため、黒字倒産や資金がショートしてしまうリスクを未然に防ぐことが可能です。

最短即日で資金調達が可能

ファクタリングには、最短即日で現金化できるというメリットがあります。

申し込みから入金までのすべてがオンラインで完結するファクタリング会社であれば、最短2時間から3時間程度で現金化することが可能です。

これが融資の場合、将来的に返済していける財務状況かどうかを細かく審査されるため、入金までにかかる時間は2週間から1ヶ月が相場となります。

たとえば、明日までにまとまったお金が必要という急を要する事態でも、ファクタリングなら対応できます。抜群のスピード感は大きな魅力です。

売掛先の倒産リスクに備えられる

ファクタリングで売掛債権を現金化しておけば、売掛先の倒産リスクに備えられます。

もしもファクタリングをしていない状態で、売掛金を支払ってもらう前に売掛先が倒産した場合、資金を回収することができません。

しかし、売掛債権をファクタリング会社へ譲渡するのがファクタリングなので、契約締結後に倒産しても利用者は負担を負う責任は一切ありません。

基本的にはノンリコースでの契約が前提なので、万が一の倒産リスクに備えられるという点も大きなメリットであるといえます。

業績が悪くても利用できる

ファクタリングは融資ではないため、自社の業績が悪くても契約を締結できます。

融資の場合は返済するだけの原資があるかを確認しますが、ファクタリングは売掛債権の売買なので信用度は関係ありません。重要なのは、売掛債権と売掛先の信用度です。

極端な話ですが、利用企業の業績が悪くて資金繰りに苦しんでいても、毎月安定して売掛先と取引を続けていれば、ファクタリングは利用することができます。

融資は業績が悪ければ審査には通過しにくくなりますが、ファクタリングは信頼度の高い売掛債権さえあれば利用できるため、これも大きなメリットです。

保証人や担保が必要ない

ファクタリングは、保証人や担保なしで利用可能です。

前述の通り、審査で重視されるのは売掛債権と売掛先の信用力であり、利用者自身の信用や担保の有無は大きな影響を与えません。これは、ファクタリングが貸付ではなく「売掛債権の売買」であるためです。

独自基準なので審査に通過しやすい

ファクタリングは柔軟な審査が期待できるため、利用しやすいというメリットがあります。

利用者に貸付を行う融資の場合は、将来に渡りお金を返済できるかを確認します。そのため、会社の業績や個人の信用度、保証人や担保の存在が非常に重要です。

しかし、ファクタリングは繰り返し説明している通り、貸付ではなく売掛債権の売買です。そのため、ファクタリング会社は審査の際に下記の点に注目しています。

- 売掛債権が本当に存在しているか

- 売掛先は信頼できる企業か

- 定期的に発生している売掛債権かどうか

ファクタリング会社が恐れているのは、偽物の売掛債権を買わされることと、売掛先が倒産して売掛金を回収できないことの2点です。

さらに、ファクタリングは新しい資金調達の手段なのでまだ企業が明確に審査基準を定めていないという場合があります。そのため、柔軟かつ自由度の高い審査が行われ、通過しやすいのです。

貸借対照表への影響がない

ファクタリングを活用すると、資産をオフバランス化できるというメリットがあります。これは、貸借対照表から資産や負債を除外し、見た目の財務状態を改善する手法です。

ファクタリングは融資ではないため、調達した資金が負債として計上されることはありません。そのため、負債項目を増やさずに資金調達が可能となります。

さらに、オフバランス化により企業価値の低下を防ぎやすくなります。たとえ資金繰りや経営状況の悪化が理由でファクタリングを行っても、負債が増えなければ信用力の低下リスクを抑えられます。

その結果、「銀行融資が受けにくくなる」「新規顧客の獲得が難しくなる」といった問題の回避にもつながります。

ファクタリングの5つのデメリット

ファクタリングのデメリットは全部で5つあります。

下記の項目では、一つずつ詳しく解説します。

手数料がかかる

ファクタリングは手数料がかかるため、売掛債権の全額を受け取ることはできません。

たとえば、1,000万円の売掛債権を10%で売却したとします。期日まで待てば当然ながら1,000万円が振り込まれますが、ファクタリングを使えば現金化できるのは900万円です。

手数料である10%の100万円は、ファクタリング会社へ支払う必要があるため、通常の取引に比べて得られる金額が少なくなります。

期日前に振り込まれるというメリットはあるものの、手数料がかかるという点はデメリットとして覚えておきましょう。

ちなみに、ビジネスローンなど他の資金調達手段でも、手数料として利息が発生します。手段ごとに金利やコストは異なりますが、ファクタリングだけが特別に手数料がかかるというわけではなく、状況に応じた使い分けが重要です。

売掛先の状況次第で利用できない

ファクタリングは、売掛債権があれば確実にできるわけではありません。

売掛先が倒産したらファクタリング会社は売掛金を回収できなくなるため、あまりにも売掛先の業績が悪い場合は契約を結べない可能性があります。

しかし裏を返せば、上記項目でも触れた通り、売掛先の業績さえ問題なしと判断されれば自社の経営状態は問われないというメリットであるともいえます。

売掛先の状況次第でファクタリングができないリスクがあることは覚えておきましょう。

売掛債権以上の金額は調達できない

ファクタリングは売掛債権の売却なので、売掛金以上の金額は調達できません。

たとえば、資金繰りに1,000万円が必要であるにも関わらず、抱えている売掛債権が600万円だとします。融資を利用すれば1,000万円を調達できる可能性はありますが、ファクタリングは売掛債権以上の金額は調達できませんので、この場合は最大で600万から手数料を引いた額となります。

自身が望む金額を必ず調達できるわけではないという点は、デメリットとして覚えておきましょう。

取引先に「資金難」と伝わってしまう

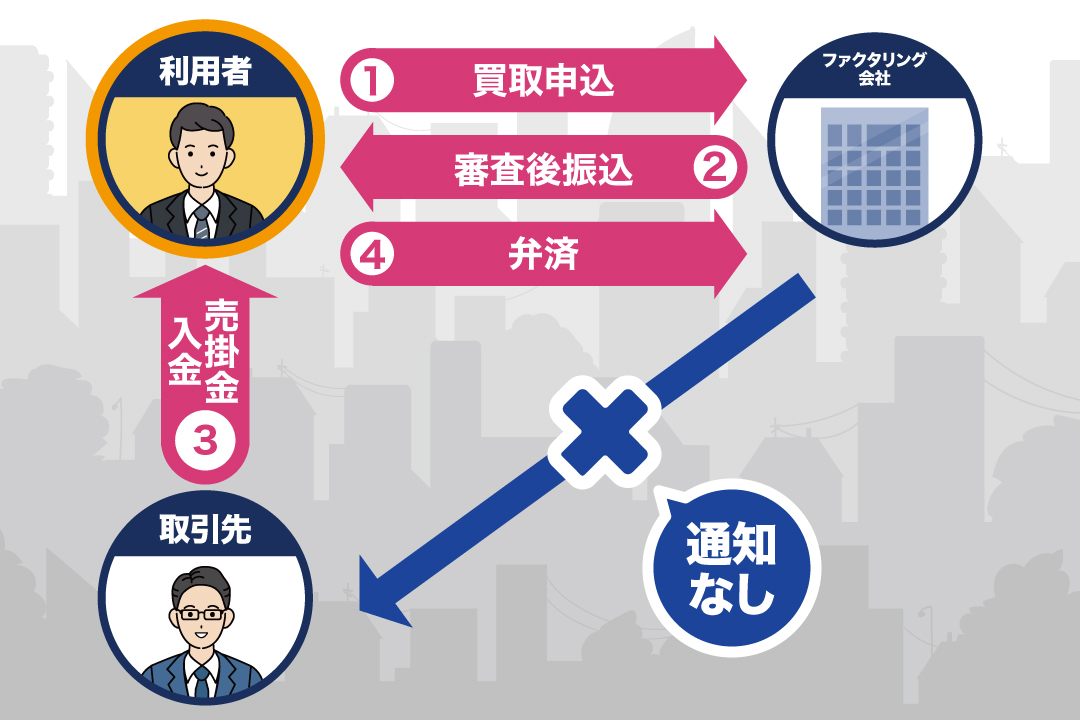

3社間ファクタリングを利用する場合、取引先に資金難であることが伝わってしまいます。ファクタリングの契約形態には、「2社間」と「3社間」があります。

- <ファクタリングの種類について>

- 2社間ファクタリング:自社とファクタリング会社だけで契約を行い、売掛先には通知されない

- 3社間ファクタリング:自社・ファクタリング会社・売掛先で契約を結ぶ(売掛先の同意が必要)

3社間ファクタリングは売掛先の同意が必要なため、今後の取引に悪影響を及ぼす可能性が0であるとは断言できません。

売掛先へ知られずにファクタリングを行いたいのであれば、3社間ではなく2社間で契約できる会社を選ぶようにしましょう。

悪質業者が存在する

最後のデメリットは、ファクタリング会社には悪質業者が多く存在しているという点です。

金融庁も「ファクタリングに関する注意喚起」というコンテンツにて、給与ファクタリングの危険性を説明しています。

もちろん、企業間で取り引きされる売掛債権を売買するファクタリングは違法行為ではありません。金融庁が注意喚起しているのは、給料債権を売買する給料ファクタリングです。

とはいえ、通常のファクタリング会社にも少なからず悪質業者は潜んでいます。

手数料の比較、対応、口コミ評価などを参考にしながら、自身が利用を考えているファクタリング会社が悪質業者かどうかは必ずチェックするようにしましょう。

ファクタリングの仕組み

ファクタリングは、売掛債権(未回収の請求書)を専門の業者に売却することで、早期に現金化する仕組みです。「最短即日で入金」「保証人・担保は不要」などメリットはあるものの、初めての利用では不安もあるでしょう。

この見出しでは、2社間・3社間ファクタリングの特徴も含め、仕組みを解説します。メリット・デメリットを確認のうえ、利用を検討しましょう。

2社間ファクタリング

2社間ファクタリングとは、利用者とファクタリング業者の間で契約を交わすファクタリング方式です。

必要書類をベースに審査が行われるため、売掛先にファクタリングの利用を知られることなく、最短即日で資金調達できます。売掛金の回収は通常通り利用者自身が行い、後日ファクタリング業者に入金します。

3社間ファクタリング

3社間ファクタリングは、利用者・ファクタリング業者・売掛先の3社で契約を結ぶ方式です。

2社間ファクタリングと違い、取引先の承諾を得る必要もあるため、取引先にファクタリングの利用がバレてしまいます。ただし、「手数料が2社間ファクタリングより安い」という大きなメリットもあります。

また、売掛金はファクタリング業者が回収するため、契約締結後に利用者自身が回収する必要はありません。

ファクタリングの手数料はいくら?

2社間ファクタリングは8~18%、3社間ファクタリングは2~9%が手数料の相場です。2社間ファクタリングの場合、取引先に通知・承諾を行わないため、業者にとっては架空債権や二重譲渡(他社にも同じ売掛債権を売却)などのリスクが付きまといます。そのため、3社間ファクタリングに比べて、手数料は高額に設定されます。

一方、3社間ファクタリングは売掛先の承諾を得て契約し、売掛金の回収も売掛先から直接行われます。つまり、売掛金の未回収リスクが低いため、手数料は2社間よりも低くなっている場合が多いです。

ファクタリングの入金までにかかる期間はどれくらい?

2社間ファクタリングは最短即日、3社間ファクタリングは数日~1週間ほどで入金されます。2社間ファクタリングの場合、売掛先は関与せず、基本的にオンライン上で審査が行われるため、入金までスピーディーに対応可能です。

一方、3社間ファクタリングは売掛先への承諾と審査が必要で、2社間よりも時間がかかります。ファクタリング利用時は手数料や売掛先との関係性などの要素も含め、2社間・3社間どちらを選ぶか判断しましょう。

ファクタリングに必要な書類は?

必要書類は業者によって異なるので、他社利用時は一般的に求められる書類もチェックしておきましょう。

- <必要書類の例>

- 商業登記簿謄本

- 決算書

- 印鑑証明書

- 売掛金に係る書類(請求書や発注書、契約書など)

- 口座の入出金履歴

- 身分証明書

- 確定申告書

- 納税証明書

- 試算表

必ず業者の問い合わせ窓口や公式サイトを確認してください。最短2時間で現金化できるQuQuMoの場合、「請求書」「通帳」「本人確認書類」の3点で審査が受けられます。

ファクタリングは違法?

ファクタリングは違法ではありません。民法第466条により、売掛債権の譲渡は合法とされています。また、経済産業省(中小企業庁)も、売掛債権を活用した資金調達を有効な手段として推奨しています。

ただし、以下の特徴に当てはまる場合は違法性がある(悪徳業者)ため、注意しなければなりません。

- <違法性のあるファクタリング>

- 債権の買戻しは売主が行う

- 売主自身の資金から業者に支払いを行う

- 手数料が相場より著しく高額

上記は偽装ファクタリング(悪徳業者)である可能性があるため、利用は避けましょう。

まとめ

ファクタリングを利用するメリットとデメリットを詳しく解説していきました。

最短即日で売掛債権を期日前に現金化できるファクタリングは、早急に資金を調達したい方におすすめしたい新しい資金調達の方法です。

融資を受けることができない方でも利用できるため、資金繰りに困窮している方や、早急にまとまった資金を確保したい方は、ぜひファクタリングの利用を検討してみてください。

安心の2社間でファクタリングができる『QuQuMo』では、申し込みから入金までのすべての工程を完全オンラインで完結できるシステムを構築しました。

自宅にいながらファクタリングを行うことができ、必要書類や手続きもすべてスマホやパソコンがあれば完結できますので、最短2時間で入金することが可能です。

業界トップクラスの低コストで、売掛先へ通知がいかない2社間でファクタリングが行えます。まずはお気軽に無料の見積もりをお試しください。

-

【監修者】鈴木 孝明(すずき たかあき)

-

税理士 [登録番号:142076]/すずき会計事務所 代表

20代で税理士試験に合格後、国内の税理士事務所に勤務。その後、独立し「すずき会計事務所」を開業。

中小企業・個人事業主様を中心に、税務・会計支援を行っており、ファクタリングを含む資金繰り支援に関する実務経験も豊富。 - すずき会計事務所のプロフィール