2022-12-12

ファクタリングが払えないと、どうなる?

ファクタリングは売掛金の買取であり、原則として返済に支障が出ることはありません。しかし、売掛金の回収をファクタリング会社に任せる2社間ファクタリングの場合、支払いができない事態が発生することがあります。

ファクタリング会社へ支払いができない不測の事態を解決する万能な方法はありません。しかし最適な対処法を選択することで、解決への糸口を見つけられます。

そこで、 本記事では、ファクタリング会社への返済ができない場合の対処法を紹介しています。ぜひ本記事を参考に、解決策を探ってみましょう。

「ファクタリングが払えない」状況とは?

まず前提として、ファクタリングが払えない状況は少ないと言えます。

ファクタリングでは、利用する企業がファクタリング会社に債権(いずれお金を受け取れる権利)を譲渡します。その債権が期日通りに振り込まれ、受け取り後にすぐにファクタリング会社に支払えば、大きな問題は起こりません。

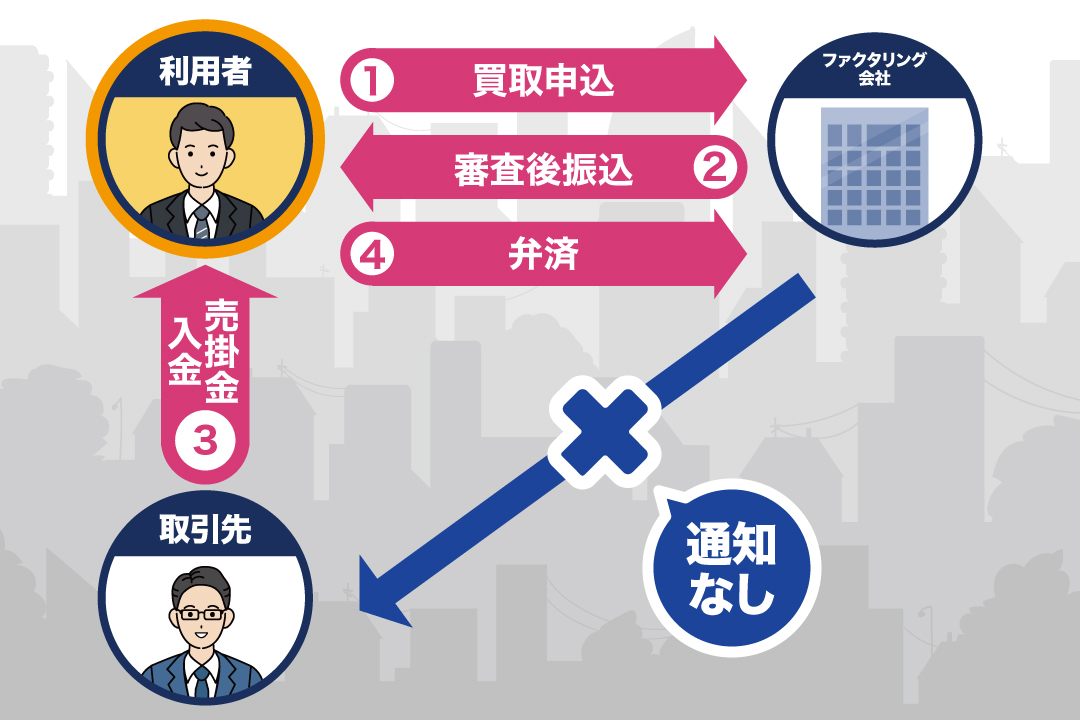

また、本記事では2社間ファクタリングでファクタリングが払えない状況を想定して取り上げています。3社間の場合、債権回収はファクタリング会社が行うため、利用者が代金を払えないといった状況は起こり得ません。このようなファクタリング契約の違いについて十分理解しておくことも大切です。

【3社間ファクタリングの仕組み】

それではなぜファクタリングが払えない状況が生じるかというと、主に2つの原因が挙げられます。以下ではそれぞれの原因について詳しく解説します。

返済に充てるべき資金を使ってしまったため

本来であればファクタリング会社へ支払うべき返済金を、利用者が使い込んでしまう場合があります。2社間契約の場合、売掛金は取引先からファクタリングを利用する企業へ振り込まれます。

【2社間ファクタリングの仕組み】

このタイミングで税金や給与の出費が発生し、返済資金を別の用途に使ってしまうことが、ファクタリングの返済ができなくなる原因の一つです。このようなトラブルを避けるためには、振り込まれた売掛金の権利はファクタリング会社にあり、自社の資金ではないことを覚えておく必要があります。

取引先から支払いが遅れている・倒産したため

資金管理では、入金日に合わせて支払日を設定することが基本です。 多くの企業では取引先に対してできるだけ早い支払いを求めると同時に、現実的に支払可能な期間を設定しています。

しかし、取引先の経営状態によっては支払期日を守られない状況も起こり得ます。 最悪のケースとして取引先が倒産すると、支払いそのものが中断してしまう可能性もあるでしょう。

取引先からの支払いが遅れているにも関わらず、すでにファクタリングによる立替金を支払いに充てている場合、ファクタリング会社に対する返済が滞ります。

ただし、日本のファクタリング契約は売掛先が倒産しても支払いが免除される「ノーリコース」が一般的です。求償権付きのファクタリング契約でない限り、取引先の倒産を理由にファクタリング会社が支払いを請求するケースはほとんどありません。

ファクタリング会社の支払いができないと犯罪になる?

ファクタリング会社へ支払いができなくても、直ちに犯罪になるわけではありません。支払いの踏み倒しが生じた場合、示談交渉からスタートし、合意形成ができなければ調停や訴訟に進むケースが一般的です。

ただし、悪意のある支払い拒否とみなされた場合、刑事罰を受ける可能性も否めません。契約をした時点で売掛金の権利はファクタリング会社にあり、引き渡さない行為は業務上横領罪にあたります。

業務上横領罪の刑罰は10年以下の懲役です。ファクタリングが支払えないことで直ちに犯罪になるケースが少ないとはいえ、リスクを軽く見てはいけないともいえるでしょう。

自社の責任でファクタリングが払えない場合

自社の責任でファクタリングが払えない状況では、その理由によってファクタリング会社からの対応は異なります。利用者の使い込みが理由の場合は契約不履行となり、損害賠償を請求される可能性があります。

もし架空の請求書を使ってファクタリングを申し込んだり、金額を水増しして請求書を偽装したりなどの行為をした場合は、詐欺罪に該当します。この場合は、刑事罰を受ける可能性があるため注意が必要です。

なお、債権譲渡の手続きや支払い状況の確認のために、ファクタリング会社が取引先へ連絡することがあります。ファクタリングの利用が取引先に知られ、その後の取引に影響が及ぶ可能性がある点も、支払いが滞った場合のリスクです。

取引先の責任で、ファクタリングが払えない場合

取引先の支払いが遅れているために、ファクタリングが支払えないケースでは、その責任を利用者が負うことはありません。

ただし、取引先の支払いが滞った時点でファクタリング会社にその旨を伝えることは必要です。また、取引先にも早急に支払ってもらうよう催促を入れましょう。

国内の一般的なファクタリングはノンリコース契約となっており、利用者は売掛金の未回収の責任を負う必要がありません。しかし、リコース契約を結んでいる場合は、取引先が倒産したケースを含め、利用者がその責任を負うことになるため注意が必要です。

オンライン完結型のファクタリングサービス「QuQuMo」では、ノンリコース契約を結んでいます。売掛先の倒産リスクも含め、お客様に返済の義務はございませんので安心してご利用いただけます。

ファクタリング会社への支払いは延期できる?

ファクタリング会社への支払いは、原則として延期できません。しかし、 多少の遅れ(1か月程度まで)であれば支払いの延期が可能な場合もあります。

ファクタリング会社には、支払いが難しくなった時点で正直に伝えてください。ここで虚偽の申告をすると、早急に売掛先に通知され、状況が悪化する可能性があります。

また、悪徳業者は支払いを先延ばしに対し過大な遅延損害金を請求してくることもあるので、注意が必要です。

ファクタリングの返済ができなくなった場合の対処法

ここからは、ファクタリングの返済ができなくなった時の対処法として、以下の6つを紹介します。

- ①まずはファクタリング会社に連絡

- ②弁護士に相談する

- ③キャッシュフローの緊急改善

- ④ビジネスローンの利用は慎重に検討する

- ⑤最後の手段として、資産売却も視野に入れる

- ⑥手数料が安いファクタリング会社に乗り換える

①まずはファクタリング会社に連絡

ファクタリングが払えなくなった場合は、まずファクタリング会社に連絡することが大切です。

ファクタリングは借金ではなく清算義務のため、必ず延長ができるわけではありませんが、早期に連絡することは心証を良くする効果があります。

ファクタリング会社へは取引先からの支払い遅延や自社の経営状況など、支払いができない理由を正直に伝えましょう。

早期に相談することで、ファクタリング会社から支払いスケジュールの調整や猶予措置を提案してもらえる可能性もあります。

支払いができない状況を隠したり、ファクタリング会社からの連絡を無視したりすることは避けてください。ファクタリング会社に不信感を抱かせないことで、法的措置をとられるリスクを下げられます。

②弁護士に相談する

ファクタリング会社が悪質な会社でも、そうでない場合でも、トラブルに詳しい弁護士に相談することは大切です。

違法な取り立てをされている場合には、弁護士の介入を受けることで適切な対処が可能です。

たとえば、リコース契約は貸金業登録済のファクタリング会社しか結べないルールとなっています。貸金業登録をしていない会社から償還請求を求められた場合は、貸金業法違反が疑われます。

また、場合によっては、弁護士が相手と交渉してくれるケースもあります。支払期限の延長や分割払いなど、自分では難しい交渉を弁護士に依頼することも可能です。

弁護士が味方になれば、何とか資金繰りを考えた方がいいのか、それとも債務整理や自己破産などの手段を考えた方がいいのかなどの選択肢も検討できます。

法律の専門家である弁護士に相談すれば、二重譲渡などの危険行為を避けるようにといった助言も受けられます。大切なのは、自分で行動して状況を悪化させないことです。

まずは弁護士に現状を相談し、賢明な行動を取るための助言を聞きましょう。

③キャッシュフローの緊急改善

今日・明日のファクタリングの支払いに困っている場合は、弁護士に相談する時間がないかもしれません。その場合、キャッシュフローの見直しは最も即効性のある手段です。

キャッシュフローとは、ビジネスにおけるお金の流れのことです。 キャッシュフローをしっかり把握してビジネスを再構築すれば、期限内の支払いができるようになる可能性があります。

たとえば、他の取引先の売掛を早期回収する交渉をしたり、仕入れ先への支払いスケジュールを延期させてもらったりなどの方法があります。このような交渉は相手方からの信用度を低下させるリスクがありますが、すぐに現金を確保する効果的な方法です。

不要な支出がないか確認し、即時停止させることも良い方法です。法人用クレジットカードの支払期日を延期させれば当面のキャッシュを確保できる可能性もあります。

④ビジネスローンの利用は慎重に検討する

ビジネスローンによる資金調達も、検討できる方法の一つです。 特にノンバンク系のビジネスローンは比較的審査が柔軟なため、利用のハードルが低いです。

ビジネスローンの返済は分割払いの選択も可能です。ローンで急場をしのぎながら資金繰りをすれば、自社の経営体力が回復していく可能性もあります。

ただし、ファクタリングの返済ができない状態に陥っているときに、さらに新規借入をすることにはリスクがあります。

多重債務のリスクは金融庁ガイドラインでも注意を喚起されています。ビジネスローンを利用する場合は、慎重に検討しましょう。

⑤最後の手段として、資産売却も視野に入れる

自社の資産を売却し、キャッシュを捻出する方法もあります。売却する資産は、売却しても会社が倒産しないような動産や不動産などを選びましょう。

商品販売をしている企業は、在庫をまとめて買取業者に買い取ってもらうことも検討できます。

資産調達のために売却可能な資産の例は以下の通りです。

- 不動産

- 有価証券

- ファクタリング会社に売却していない売掛金

- 機械類

- 自動車

- PC機器

- オフィス家具

- 家電製品

会社の資産を売る他に、会社のオーナーが所有する資産を売却し、代金を会社に貸し付けてファクタリング会社に返済する方法もあります。

⑥手数料が安いファクタリング会社に乗り換える

ファクタリング会社を乗り換えることは違法ではありません。ファクタリング手数料が一般的な相場を上回っている状況であれば、手数料が安い会社に乗り換えれば負担を軽減できます。

とはいえ、すでに買い取ってもらった売掛債権は新しい会社には移せません。同じ売掛債権を別のファクタリング会社と契約すると「二重譲渡」となり、民事上のトラブルや詐欺罪につながる可能性があります。

現在支払いに困っているファクタリングについては、他の方法により返済資金を捻出する必要があります。次回より安い手数料でファクタリング利用ができるよう、乗り換え先を考えておくことは良い方法です。

ファクタリングで返済不能に陥らないための2つのポイント

ファクタリングで必要な資金を調達できたとしても、取引先から売掛金を回収した際に返済ができなければ、資金繰りに困ることになります。

ファクタリングが返済できない状況に陥らないよう、以下2つのポイントに注意する必要があります。

1.手数料を確認する

ファクタリングを利用する際は手数料を負担する必要があります。この手数料が高すぎると、本来受け取るはずの売掛金が減り、資金繰りが改善される見込みが薄くなります。

負担を押さえてスムーズな経営を行うためにも、手数料を意識してファクタリング会社を選びましょう。

2.無理のない返済計画を立てた上で契約する

ファクタリングを利用する際は、どの売掛金をいつまで利用するのか、合理的な計画を立ててから契約しましょう。

ファクタリングは、手元の資金が不足し、経営破綻や倒産に至ることを防ぐために有効です。しかし、ファクタリングの利用期間が長すぎると、売掛金が減り、資金繰りが改善されるどころか悪化してしまいます。

ファクタリングを計画的に利用することで、安心できる経営体質を構築できます。ファクタリング利用前に入念な計画を立てることは大切です。

まとめ

2社間ファクタリングを契約した場合、取引先から利用者へ売掛金が振り込まれるため、ファクタリング会社に返済ができなくなるケースがあります。

ファクタリング会社に代わって売掛金を回収した後は、速やかに支払わなければなりません。利用者が売掛金を使い込んでしまうと、ファクタリング会社に返済できない状況に陥ります。

回収した売掛金を他の支払いに流用すると、横領や詐欺などの罪に問われる可能性もあるので、絶対にやめましょう。

また、返済できない事態に陥らないためにも、ファクタリングの利用とキャッシュフローの改善について事前に計画を立てる必要があります。

「QuQuMo」は、オンライン完結型の2社間取引に特化したファクタリングサービスです。債権譲渡登記が不要なため、取引先へ知られることなく資金調達を行えます。

また、最短2時間で入金されるなど、送金スピードにも優れています。買取金額の上限もなく、フレキシブルなサービスです。

「QuQuMo」はノンリコース契約なので、お客様に返済の義務が生じることはございません。売掛先の倒産リスクも含めてお買取をさせていただきますので、安心してご利用ください。

セキュリティ対策も万全ですので、オンラインファクタリングの利用を希望される事業者の方は、ぜひお問い合わせください。

-

【監修者】鈴木 孝明(すずき たかあき)

-

税理士 [登録番号:142076]/すずき会計事務所 代表

20代で税理士試験に合格後、国内の税理士事務所に勤務。その後、独立し「すずき会計事務所」を開業。

中小企業・個人事業主様を中心に、税務・会計支援を行っており、ファクタリングを含む資金繰り支援に関する実務経験も豊富。 - すずき会計事務所のプロフィール