2022-08-09

ファクタリングの仕組みをわかりやすく解説!種類・メリット・デメリット

2020年の債権法改正により、会社が売掛金を現金化する「ファクタリング」での資金調達がしやすくなりました。政府も、中小企業などの活用を後押ししている形です。

資金繰りを行っている経営層は、ファクタリングという名前は聞いたことがあるかもしれませんが、具体的な仕組みがわからない方も多いでしょう。

そこで本記事では、ファクタリングの仕組み、種類、契約形態、メリットとデメリットをわかりやすく解説します。ファクタリングの利用を検討している方は、ぜひ最後までご覧ください。

ファクタリングとは?

政府がファクタリングを推進している背景には、中小企業が銀行への融資に依存しすぎている問題が挙げられます。原因はさまざまですが、最も大きな理由としては、掛取引(信用取引)の増加が考えられます。

資金力に劣る中小企業の場合、売掛金や買掛金などの掛取引で契約を締結するのが一般的で、その契約形態が資金繰りを悪化させる原因になっているのです。

資金繰りを改善するための法改正として、政府はファクタリングが利用しやすいように法を整備しました。以下では、ファクタリングの仕組みをわかりやすく解説します。

売掛債権を買い取ってもらうサービス

ファクタリングとは、企業が保有する売掛債権を業者へ売却し、期日よりも前に売掛金を現金化するサービスです。

具体的な数字と共に、ファクタリングを利用する流れを説明します。

<ファクタリングを利用する流れ>

- 「A社」と「B社」の間で1,000万円の売掛金が発生

- 「B社」は「A社」に期日である7月31日までに1,000万円を支払う必要がある

- 「A社」は新規の仕事を獲得するための投資で7月15日までに700万円が必要

- 「A社」は1,000万円の売掛債権をファクタリング会社に900万円で売却

- 即日現金化された900万円で新規の仕事を獲得

- 期日通り「B社」から入金された1,000万円を「A社」はファクタリング会社へ入金

売掛金は入金までに時間がかかる場合が多いです。上記のように期日よりも前にまとまった資金が必要な場合は、ファクタリングの利用をおすすめします。

従来までは、銀行からの融資をまず思い浮かべていたと思いますが、売掛債権を保有していれば、融資を受けずともまとまった額の資金を調達できます。

買取型と保証型の2種類がある

ファクタリングは、売掛債権を期日より前に現金化できるサービスで「買取型」と「保証型」の2種類があります。両者の違いは、以下のとおりです。

| 買取型 | 保証型 | |

|---|---|---|

| 利用目的 | 売掛金の早期現金化 | 売掛金の未回収リスクに備える |

| 発生コスト | 手数料 | 保証料 |

| 入金時期 | 迅速(最短即日) | 遅い(売掛金が回収不能になった後) |

買取型は、売掛債権を第三者に譲渡して手数料が差し引かれた代金を受け取る仕組みです。通常のファクタリングはほとんどがこのタイプで、信用調査がなく迅速な資金調達を実現します。

保証型は、売掛金の回収リスクを減らしたいときに利用するファクタリングです。取引先が倒産しても保証会社が補填してくれるため、貸し倒れリスクを回避できます。

保証型は買取型と異なり、取引先が倒産などで売掛金を回収できないと判断された場合のみ現金化されるため、支払いまでには長い時間を要する場合があります。

ファクタリングの2種類の契約形態

また、買取型ファクタリングは「2社間」と「3社間」の2種類の契約形態があります。両者の違いは、以下のとおりです。

| 2社間 | 3社間 | |

|---|---|---|

| 概要 | 利用者・ファクタリング会社の2社間で行う | 利用者・ファクタリング会社・売掛先企業の3社間で行う |

| メリット |

|

|

| デメリット |

|

|

両者について詳しく見ていきましょう。

2社間ファクタリング

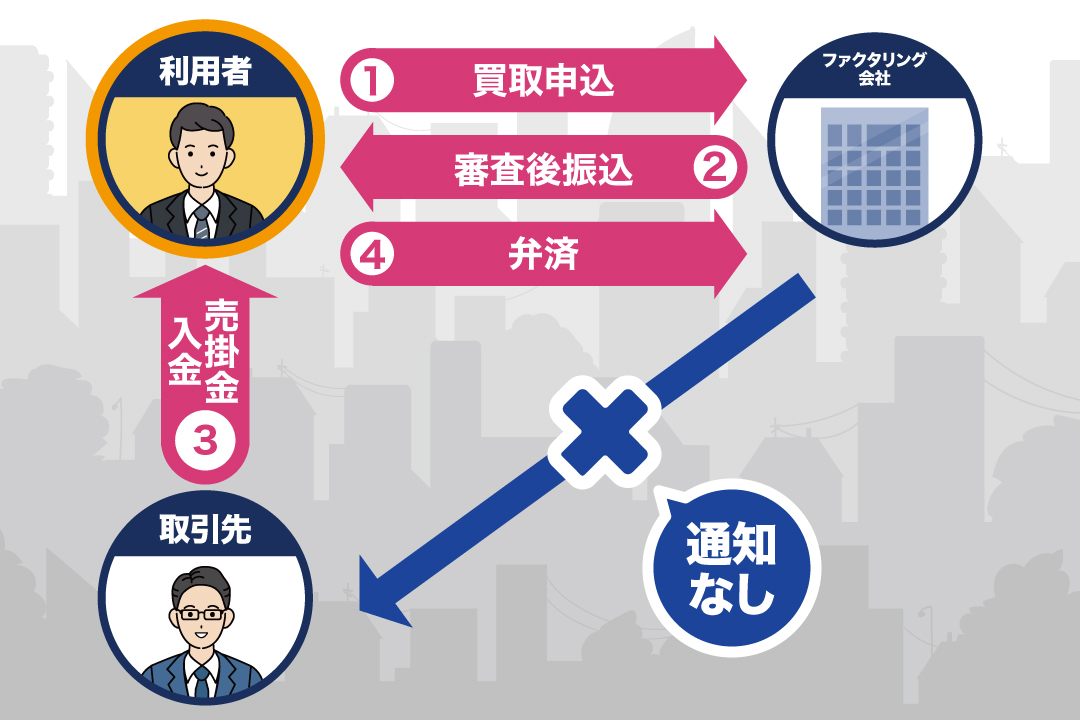

2社間ファクタリングは、利用者とファクタリング会社の2社間で契約を締結します。2社間ファクタリングの流れは、以下のとおりです。

<2社間ファクタリングの流れ>

- 利用者からファクタリング会社に、売掛債権の買い取りを申し込む

- 利用者はファクタリング会社より、売掛債権の売買代金を受け取る(手数料が差し引かれる)

- 利用者は取引先から売掛金を回収した後、ファクタリング会社に支払いをする

取引先にファクタリングの利用を知られないメリットがあり、後述する3社間よりも資金調達が迅速で、スピーディーという特徴があります。

しかし、取引先を巻き込まない契約であり、ファクタリング会社はリスクが高いため、3社間より手数料は高く設定されている場合が多いです。

3社間ファクタリング

3社間ファクタリングは、利用者・ファクタリング会社・取引先の3社で契約を締結します。3社間ファクタリングの流れは、以下のとおりです。

<3社間ファクタリングの流れ>

- 利用者からファクタリング会社に、売掛債権の買い取りを申し込む

- ファクタリング会社が取引先より、売掛債権の買取の承諾をもらう(譲渡の通知)

- 利用者はファクタリング会社に売掛債権を売却し、売買代金を受け取る(手数料が差し引かれる)

- 取引先は、ファクタリング会社に売掛金を入金する

3社間ファクタリングでは、利用者がファクタリング会社と契約を締結した後、売掛先に契約内容が知らさられます。売掛先は、売掛金を直接ファクタリング会社に支払うため、ファクタリング会社は確実に資金を回収できる仕組みです。

2社間との違いは、取引先を契約に含めるかどうかです。3社間で契約を結ぶためには、取引先の承諾が必要になるため、必ずファクタリングの利用が知られてしまうことに注意が必要です。

しかし、2社間よりファクタリング会社は未回収リスクが低いため、3社間のほうが手数料は安く設定されていることが多いです。また、大手企業が多く参入している点も、安心感があります。

ファクタリングを利用する5つのメリット

ここからは、ファクタリングを利用するメリットを詳しく解説します。

<ファクタリングを利用する5つのメリット>

それぞれを具体的に見ていきましょう。

最短即日で資金調達ができる

ファクタリングを利用すれば、最短即日で資金を調達できます。銀行からの融資の場合、申し込みから審査を経て入金されるまで、平均して3週間から2ヶ月くらいの時間がかかります。

早急にまとまった額の資金が必要な場合は、ファクタリングで資金調達することにより、大きなメリットを得られるでしょう。

保証人や担保が不要

ファクタリングを利用するのに保証人や担保は必要ありません。

銀行からの融資とは違い、ファクタリングは借入ではなく売掛債権の売却です。そのため、個人の信用情報は調査されず、チェックされるのは売掛債権の存在と取引先の信用度だけです。

保証人や担保がなければ銀行からの融資は受けられませんが、ファクタリングなら気軽に利用できるメリットがあります。

取引先の倒産リスクを回避できる

ファクタリングは「償還請求権なし」の契約になるため、取引先の倒産リスクを回避できます。

償還請求権なしとは、償還請求権のない契約のことです。これは、つファクタリング後に取引先が倒産しても、利用者が代わりに、ファクタリング会社へ売掛金を支払う義務がない契約です。

当然ですが、ファクタリングをする前に取引先が倒産すれば、売掛金は回収できません。万が一の事態に備えるという意味でも、ファクタリングは大きなメリットがあります。

赤字でも利用できる

ファクタリングは融資と違い、借り入れではありません。会社の業績が悪くても、売掛債権と取引先の信用度が高ければ利用できます。売掛債権を買い取るサービスなので、個人の信用度は詳しく調査されません。ファクタリング会社が詳細に調査するのは、売掛債権の存在と取引先の信用度です。

業績不振などで資金繰りが悪化している場合でも、確実に存在している売掛債権であると証明できれば、最短即日で資金調達を実現できます。

貸借対照表の負債項目が増えない

ファクタリングは借り入れではないので、貸借対照表に負債として計上されません。

たとえば、急場の資金調達をファクタリングでしのいだ後に、長期的な投資観点から融資を受けようと考えたとします。

銀行は、貸借対照表を見ながら会社の業績をチェックするため、負債の項目が多ければマイナス評価になり、融資を受けにくくなります。

しかし、ファクタリングは売掛債権を売却する取引であり、借り入れではありません。貸借対照表がマイナス評価になるような項目が増えないのは、大きなメリットです。

ファクタリングを利用する3つのデメリット

ここからは、ファクタリングを利用するデメリットを詳しく解説します。

<ファクタリングを利用する3つのデメリット>

それぞれを具体的に見ていきましょう。

手数料がかかる

ファクタリングを利用するためには手数料がかかるため、本来であればもらえるはずの売掛金が目減りします。手数料の目安は、2社間ファクタリングで10~20%、3社間では1~10%です。

例えば、100万円の売掛金でファクタリングする場合、実際に得られる金額は以下のとおりです。

| 売掛金100万円でファクタリングする場合(例) | |||

|---|---|---|---|

| 2社間 | 3社間 | ||

| 手数料 | 10万~20万円 | 1万~10万円 | |

| 得られる現金 | 80万~90万円 | 90万~99万円 | |

当然ですが、ファクタリングをせずに期日まで待てば、100万円が入金されるところ、ファクタリング利用では損失が発生することを認識する必要があります。

もちろん、期日より前に資金調達ができるメリットはありますが、手数料がかかるデメリットも忘れてはいけません。

3社間の場合は取引先に連絡がいく

3社間で契約した場合、取引先にファクタリングをしている通知がいくことがデメリットです。取引先の視点で考えると、「資金繰りに苦しんでいる会社だから注意しよう」というネガティブなイメージを与えてしまうため、今後の取引に悪影響が出ないとは断言できません。

3社間ではなく、2社間であればそのような心配が不要なので、取引先との関係性を考慮しながら、最適な契約形態を選択しましょう。

悪質業者が存在する

ファクタリングには、悪質業者が存在するというデメリットがあります。ファクタリング自体は法的に問題ないものの、ファクタリングを装ったヤミ金業者も存在しており、過去には実際に摘発された例もあります。

手数料が極端に安い業者には注意が必要で、実際にはそれ以外の名目で高額な支払いを求められることがあります。特に無登録の給料ファクタリング業者は、年利換算で高額な手数料を請求するケースも報告されています。

政府が推奨しているファクタリングだからと安心せず、信頼できるファクタリング会社を選ぶようにしてください。

ファクタリングに関するよくある質問

ファクタリングは資金繰りの強い味方ですが、その仕組みや安全性に疑問を持つ方もいるでしょう。ここでは、ファクタリングに関してよく寄せられる疑問について解説します。

ファクタリングは違法ではない?

ファクタリングは、法律に基づいた合法的なサービスです。

かつては、売掛金の譲渡に債権者の同意が必要でしたが、法改正により手続きが簡略化されました。これによって、登記だけで売掛金を譲渡できるようになり、2社間ファクタリングの普及が進みました。このように、法的根拠もあり、経済産業省も推進しているため、安心して利用可能です。

ファクタリングの審査は誰でも通る?

いいえ。残念ながら、誰でも通るわけではありません。

ファクタリングは、銀行融資より審査が通りやすいと言われていますが「審査なし」や「全員通過」はありません。実際、審査落ちの割合は約30%とされています。主に売掛先の信用力が重視されるため、事前に必要書類を準備し、相手先の信頼度が高いことをアピールすることが審査通過のポイントです。

ファクタリングは個人事業主でも利用できる?

はい、もちろん個人事業主の方もファクタリングを利用できます。

個人事業主やフリーランスは、銀行融資のハードルが高く、資金調達が難しい場合が多いです。しかし、ファクタリングなら、取引先が安定していれば、資金繰りが厳しい状況でも迅速に売掛金を買い取ってもらえます。

特に、取引先に知られずに資金化できる二社間ファクタリングは、手続きもスピーディーです。事業の資金繰りに困った際の心強い味方となるでしょう。

まとめ

ファクタリングの仕組み、種類、契約形態、メリットとデメリット、ファクタリングに関するQ&Aを解説しました。

債権法が改正されたことで従来よりも活発化されたファクタリングですが、手数料がかかる、取引先へ通知がいくなどのデメリットには注意が必要です。

業界トップクラスの手数料の安さで2社間ファクタリングを提供する『QuQuMo』は、完全オンライン完結型のファクタリング会社です。

2社間なので取引先への通知がなく、下限と上限を設けていないため誰でも利用可能です。法人だけではなく個人事業主の方も利用できるため、誰でも気軽に使うことができます。

安心して使えるファクタリング会社を探している方は、申し込みから入金まで最速2時間で完結できるQuQuMoの利用を、ぜひご検討ください。

-

【監修者】鈴木 孝明(すずき たかあき)

-

税理士 [登録番号:142076]/すずき会計事務所 代表

20代で税理士試験に合格後、国内の税理士事務所に勤務。その後、独立し「すずき会計事務所」を開業。

中小企業・個人事業主様を中心に、税務・会計支援を行っており、ファクタリングを含む資金繰り支援に関する実務経験も豊富。 - すずき会計事務所のプロフィール