2022-12-12

120日サイトの売掛金はファクタリングできる?入金額を増やす5つのポイントを解説!

支払いまで120日ある売掛金(支払いサイト)について、ファクタリングを検討している方も多いでしょう。結論からいうと、代金が実際に支払われるまでの期間が長くなる売掛金は、入金額が少なくなります。その理由は、ファクタリング会社が抱える回収リスクが高くなるからです。

この記事では、120日サイトの売掛金をファクタリングする際に、入金額を増やすためのポイントを詳しく解説します。サービスを利用する前に、ぜひ参考にしてみてください。

支払いサイト120日の売掛金はファクタリング契約が難しい!

支払いサイトが120日と長い場合、ファクタリング契約は困難です。支払いサイトが長いほど、その間に売掛先の業績が悪化するリスクが高まります。支払いサイト120日の売掛金は、ファクタリング業者が「未回収リスクが高い」と判断しやすく、契約が難しいのです。

ファクタリング業者が重視するのは、売掛金を確実に現金化できるかです。支払いサイトが短く、売掛金の未回収リスクが低い売掛金ほど、好条件で契約を結べます。

120日サイト売掛金をファクタリングした際の入金額

120日サイトの売掛金は、30日サイトや60日サイトの売掛金よりも、入金額が減ります。多くのファクタリング業者は、120日サイトの売掛金をハイリスクと判断し、手数料を高く設定しているのが特徴です。支払いサイトを3つのパターンに分けて、2社間・3社間ごとに手数料の目安をご紹介します。

| 支払いサイト | 2社間 | 3社間 |

|---|---|---|

| 30日 | 8%~15% | 1%~5% |

| 60日 | 10%~20% | 1%~8% |

| 120日 | 15%~30% | 2%~10% |

上記の手数料をもとに、売掛金を100万円と仮定した場合の入金額は、次のとおりです。

| 支払いサイト | 2社間 | 3社間 |

|---|---|---|

| 30日 | 987,671円~993,425円 | 995,890円~999,178円 |

| 60日 | 967,123円~983,562円 | 986,849円~998,356円 |

| 120日 | 901,370円~950,685円 | 967,123円~993,425円 |

120日サイトの売掛金をファクタリングしないほうがいい2つの理由

ここからは、120日サイトの売掛金をファクタリングしないほうがいい理由を2つ紹介します。

入金額が少なくなる

第一の理由は、入金金額が少なくなることが挙げられます。 支支払い期間が長いほど、ファクタリング会社の回収リスクが高くなるのが特徴です。120日の間に景気が悪くなる、債務者が倒産する、自然災害が発生して回収が不可能になるなどの要素を、ファクタリング会社は考慮に入れます。

そのため、支払いサイトが長いほど、加算される割引率が高くなります。逆にいえば、支払いサイトが短ければ上記のリスクは低くなり、割引率を低くすることが可能です。

資金調達コストを抑えたい場合は、支払い期間の短い債権を利用するようにしましょう。

資金繰りが悪化する可能性がある

ファクタリングは融資ではなく、売掛金を売却してキャッシュに換えることで資金を確保する方法です。売上債権が現金化されれば、キャッシュ比率を高められ、資金繰りの安定化が図れます。

ただし、銀行融資の金利とファクタリング手数料を比較すると、ファクタリング手数料のほうが高くなる傾向があります。そのため、 計画的に利用しないと資金繰りが悪化することになりかねません。

ファクタリングは長期的な資金調達方法ではないことを忘れずに、計画的に利用するようにしましょう。

120日サイトの売掛金でも入金額を減らさない5つのポイント

ここからは、120サイトと長い売掛金でも、ファクタリングの入金額を減らさないためのポイントを解説します。

<120日サイトの売掛金でも入金額を減らさない5つのポイント>

以上の5つの方法について、それぞれ具体的に紹介します。

法人・大企業の請求書で利用する

法人・大企業の請求書は、売掛先の信用度が高く、ファクタリングを利用しやすいです。取引先が大企業や有名企業、公共団体と継続的に取引している場合も、取引先の信用度が高く、契約のハードルが下がります。

一方、個人事業主やフリーランスの信用度は、法人・大企業と比べると低いです。複数の売掛債権がある場合は、法人・大企業の請求書から、優先的にファクタリングを検討すると良いでしょう。

遅延履歴のない売掛金を出す

売掛金の支払いに、遅延や延滞がない会社の売掛金をファクタリングに出しましょう。ファクタリング会社は、通帳や入出金明細から、取引先の支払い状況を確認します。遅延履歴のない会社は信用度が高く、取引が成立しやすいです。

反対に、遅延やリスケジュールの履歴がある会社の信用度は下がります。契約できたとしても、評価額が低くなり、入金額が減る可能性があります。

書類の不備をなくし、資料をすべて揃える

書類に不備があると、信用度が大きく下がります。提出する書類に書き損じがないかを細かく確認し、請求書や基本契約書、見積書、納品書などの必要書類はすべて揃えましょう。これは、一般的に審査が不利とされる120日サイトのファクタリングにおいても、確実に行える改善策です。

まとめて売る

売掛金は、できる限りまとめて売るように意識しましょう。

ファクタリング会社が行う取引の手順は、規模の大小を問わずすべて同じです。小口では利益率が低く、ファクタリング業者の立場としては優先度が下がります。一方、複数の売掛金をまとめて譲渡すると、大口取引と同じ条件で資金調達ができる可能性が高まります。

3社間ファクタリングも検討する

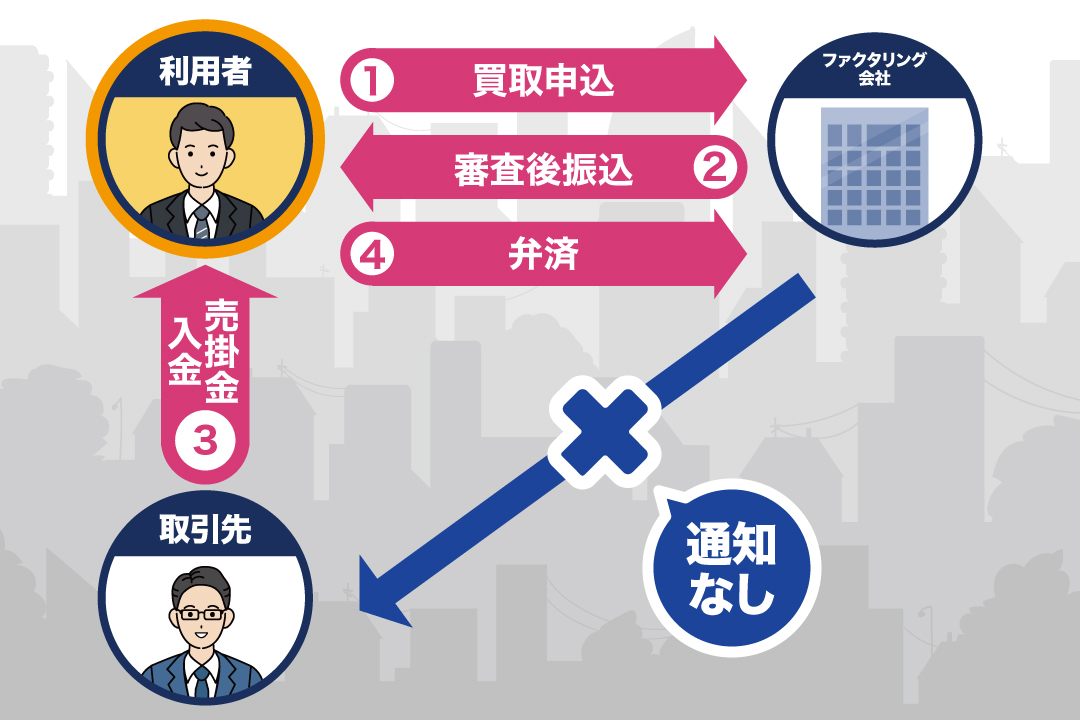

ファクタリングの種類は「2社間」と「3社間」の2つです。120日サイトの売掛金をファクタリングする場合は、手数料が安い3社間ファクタリングの利用を検討しましょう。まずは2社間、3社間それぞれの違いを解説します。

2社間ファクタリングとは、利用者とファクタリング業者が取引に参加する方式です。売掛先への通知がなく、内密にファクタリングを行えます。売掛金の回収リスクが大きいため、後述する3社間ファクタリングよりも手数料は割高です。

一方の3社間ファクタリングは、利用者・ファクタリング業者・売掛先の3者が取引に参加する方式です。取引にやや時間を要しますが、売掛金の未回収リスクが小さく、2社間と比較して手数料を低く設定するファクタリング業者が多いです。

ただし、3社間ファクタリングは、ファクタリングの実施を取引先に知られるリスクがあります。場合によっては取引先との関係性に亀裂が入る恐れがあり、注意しなければなりません。

ファクタリングに適する売掛金

120日サイトのように支払い期間が長い売掛金は、ファクタリングに適しているとはいえません。ファクタリングで効率良く資金調達したい場合は、ファクタリングに適する売掛金を現金化しましょう。

ファクタリングに適する売掛金の特徴は、以下のとおりです。

<ファクタリングに適する売掛金の特徴>

- 30日など支払い期間が短い売掛金

- 法人や大企業など取引先の信用度が高い売掛金

- 遅延履歴のない売掛金

- 支払期日を過ぎていない売掛金

- 複数または大口の売掛金

上記の特徴を持つ売掛金は信用度が高く、好条件で取引できる可能性が高いです。支払い期間が短い売掛金も手数料を抑えやすく、大部分の売掛金を現金化できます。大口の売掛金ほど好条件で取引しやすいため、複数の売掛金がある場合は、まとめ売りも検討しましょう。

120日など支払い期間が短い売掛金は、借入などと併用してファクタリングを検討すると有効です。支払い期間の異なる複数の売掛金がある場合、まず支払期日の近い売掛金から優先してファクタリングを検討し、その後に支払い期間が長い売掛金の現金化を進めましょう。

また、回収リスクが低い売掛金も、可能な限りファクタリングを見送りましょう。たとえば、上場企業や公的機関の売掛金は、支払い期限まで待てば、確実に現金化できる可能性が高いです。黒字倒産の危機が迫っていない限り、手数料を支払ってまでファクタリングをする必要はありません。

ファクタリングのメリットは、売掛金の回収リスクをファクタリング会社に引き受けてもらえることです。回収リスクの低い売掛金は、できる限りファクタリングを避けると良いでしょう。どうしてもファクタリングが必要な場合は、手数料の安い3社間ファクタリングの選択をおすすめします。

まとめ

ファクタリング保証金の金額は、割引率と支払いサイトに応じて決まります。そのため、支払いサイトが長い売掛債権をファクタリングすると手数料が高くなり、入金額も少なくなってしまいます。可能であれば、支払い期間の長い売掛金のファクタリングは行わず、支払い期間の短いサービスや銀行融資を利用するようにしましょう。

また、取引先との契約においても、支払いサイトをできるだけ短期間にするよう工夫が必要です。支払いサイトが長い売掛金は、ファクタリングのデメリットであり、企業のキャッシュフローにあまりプラスになりません。

同じようなファクタリング取引でも、支払いサイトによって入金額が変わってくるので、できるだけ資金繰りの負担を少なくする方法を検討するようにしましょう。

急な資金繰りにお困りの方は『QuQuMo』がおすすめです。必要書類は、銀行の入出金明細書と請求書のみと少なく、申し込みから最短2時間で入金できます。

契約はネットで完結できるので、ネット環境さえあれば外出先でも利用できるのがメリットです。手数料も1~14.8%とリーズナブルで、条件次第では割安になる場合もあります。

また契約書の締結に、大手電子契約サービスを利用できるのも特徴です。クラウドサインを利用して契約できるため、使い慣れないシステムに不安を感じている方も、安心して利用できるでしょう。

-

【監修者】鈴木 孝明(すずき たかあき)

-

税理士 [登録番号:142076]/すずき会計事務所 代表

20代で税理士試験に合格後、国内の税理士事務所に勤務。その後、独立し「すずき会計事務所」を開業。

中小企業・個人事業主様を中心に、税務・会計支援を行っており、ファクタリングを含む資金繰り支援に関する実務経験も豊富。 - すずき会計事務所のプロフィール