2023-01-26

資金調達におけるファクタリングとは?仕組みやメリット・デメリット、選ぶ際のポイントを解説

ファクタリングとは、早期の現金化が可能な資金調達方法で、経済産業省も推薦しています。貸し倒れリスクを回避しながら、資金繰りを改善できるファクタリングを利用する企業は、近年急速に増加しました。

この記事では、ファクタリングの利用を検討している経営者に向けて、資金調達方法としてファクタリングが選ばれている理由と、ファクタリングの仕組みを解説します。ファクタリングによる資金調達を成功させるためにも、ぜひ最後までお読みください。

ファクタリングとは?

ファクタリングとは、自社が保有している売掛金や売掛債権をファクタリング会社に売却し、期日前に手数料を引いた現金を得る資金調達方法です。

売掛債権とは、自社がサービスや商品を販売した対価を受け取る権利を表します。また売掛金とは、サービスや商品を販売したのち、期日に支払う約束をした未回収代金です。

ファクタリング融資とは異なり、売掛債権を売却時に、保証人や担保をそろえる必要がありません。

売掛債権を保有していれば、個人事業主・中小企業問わず、ファクタリングを利用できます。結果として、融資よりも簡単に資金調達が可能です。

銀行融資との違い

銀行融資とファクタリングの違いは、以下のとおりです。

| 銀行融資 | ファクタリング | |

|---|---|---|

| 審査対象 | 借り手の返済能力 | 売掛債権 |

| 資金調達可能額 | 数百万円〜数億円 | 売掛債権額面の範囲内 |

| 資金調達までの期間 | 1週間〜3ヶ月程度 | 即日〜2週間程度 |

| 手数料・金利 | 1 〜4%程度(金利) | 1〜20%程度(手数料) |

| 審査で重視される部分 | 借り手の信用力 | 売掛先の信用力 |

| 取引先への通知 | なし | 2社間ファクタリング:なし 3社間ファクタリング:あり |

| 会計上の分類 | 負債 | 売掛金の減少と現金の増加 |

銀行融資は、企業の負債を増やす資金調達方法です。審査においては、企業の信用力がそのまま問われ、信用力に応じた資金を調達できます。借入時に手数料は発生しませんが、その代わりに1~4程度の金利が発生します。

一方のファクタリングは、将来の収入である売掛金を換金する資金調達方法です。負債が増えず、企業のバランスシートも悪化しません。資金調達可能額は、売掛債権の上限に限定されます。しかし、即日中に資金調達ができ、赤字を出している企業でも利用できる点がファクタリングのメリットです。

カードローン・ビジネスローンとの違い

ファクタリングとカードローン・ビジネスローンの違いは、以下のとおりです。

| カードローン・ビジネスローン | ファクタリング | |

|---|---|---|

| 審査対象 | 借り手の返済能力 | 売掛債権 |

| 資金調達可能額 | 数十万円〜数千万円 | 売掛債権額面の範囲内 |

| 資金調達までの期間 | 数日〜数週間程度 | 即日〜2週間程度 |

| 手数料・金利 | 5〜18%程度(金利) | 1〜20%程度(手数料) |

| 審査で重視される部分 | 借り手の信用力 | 売掛先の信用力 |

| 取引先への通知 | なし | 2社間ファクタリング:なし 3社間ファクタリング:あり |

| 会計上の分類 | 負債 | 売掛金の減少と現金の増加 |

カードローンやビジネスローンは負債を増やす借金で、審査においては自社の返済能力が問われます。赤字や業績不振の企業は、審査に通過しにくいでしょう。借入時に手数料がかからない一方、5~18%程度の金利がかかります。これは、銀行融資と比較して割高な金利です。

ファクタリングは、資産の一つである売掛金を売却する取引です。審査では売掛先の信用力が重視され、自社が赤字でも利用できる可能性があります。手数料が差し引かれる一方で、金利は発生せず、会社の負債を増やす心配もありません。

ファクタリングが選ばれている理由

資金調達方法としてファクタリングが選ばれている理由は、2020年の民法改正にあります。法改正により、以前は売買を拒否されていた売掛債権も、売却可能になりました。これが、ファクタリングの需要増加に影響しています。

また、中小企業庁のサイト内に「売掛債権の利用促進は国の施策である」と記述された点も、ファクタリングの利用率が上がった理由の一つです。国もファクタリングの利用を認めていると判断でき、多くの企業が安心してファクタリングを利用するに至っています。

ファクタリングの仕組み

ファクタリングの契約方法には、2社間ファクタリングと3社間ファクタリングの2種類があります。契約内容によって利用方法も異なるため、それぞれの違いを把握しておきましょう。

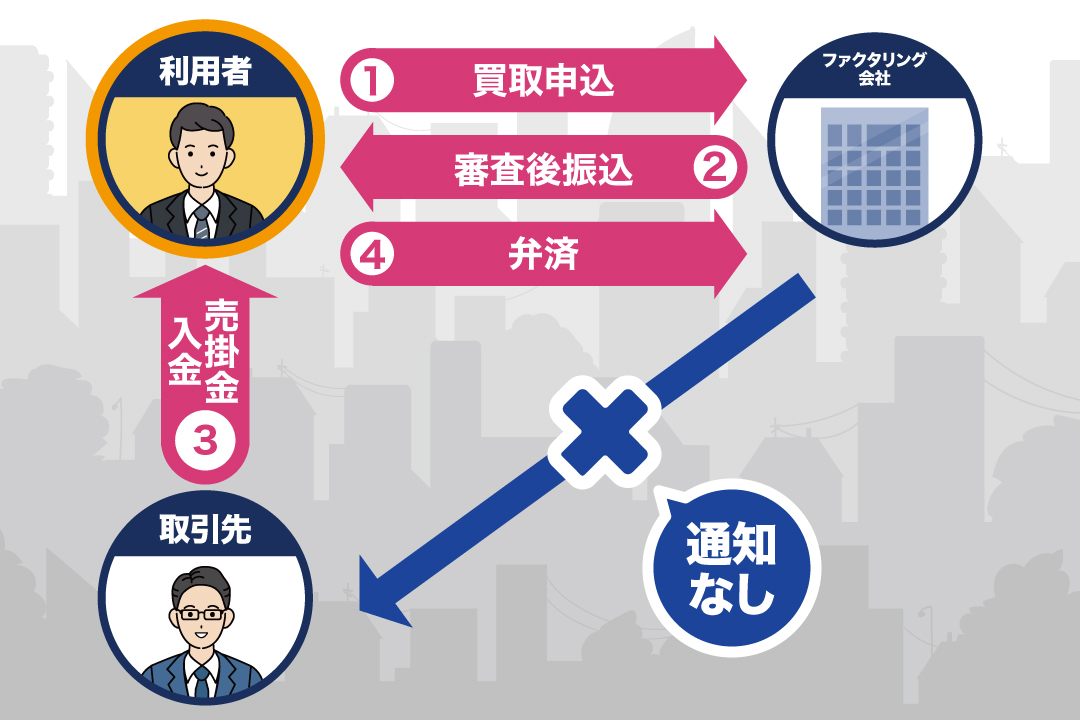

2社間ファクタリング

2社間ファクタリングは、利用者とファクタリング会社の2社間で契約する方法です。

利用者がファクタリング会社に売掛債権の買取を申し込み、審査に通過すると、手数料を差し引いた金額が支払われます。取引先から売掛金を受け取った後、利用者がファクタリング会社に弁済し、取引を終えるのが基本的な流れです。

2社間ファクタリングは、取引先に通知する必要がなく、経営状況の悪化を取引先に悟られる心配がありません。また、現金化までのスピードも早く、ファクタリング会社によっては即日入金も可能です。一方、ファクタリング会社のリスクが大きく、後述する3社間ファクタリングと比較して、手数料が割高になりがちです。

3社間ファクタリング

3社間ファクタリングは、利用者・ファクタリング会社・取引先の3社で契約する方式です。

利用者は、ファクタリング会社に売掛金の買取を申し込み、次いで取引先にファクタリングを通知します。取引先による承諾を得られた場合、ファクタリング会社から利用者に、手数料を差し引いた売掛金が支払われます。

なお、弁済を行うのは取引先です。2社間ファクタリングとは異なり、利用者がファクタリング会社に弁済する必要はありません。

3社間ファクタリングは、2社間ファクタリングと比較して、ファクタリング会社のリスクが小さい取引方法です。不良債権のリスクを軽減でき、手数料を安く抑えられます。一方、取引先の承諾が必要な点は、3社間ファクタリングのデメリットです。

契約までに時間と手間を要するほか、取引先から経営状況の悪化を危惧され、今後の取引に影響が出る恐れがあります。

資金調達の際にファクタリングを利用するメリット

資金調達の際にファクタリングを利用するメリットは、以下の5つです。

<資金調達の際にファクタリングを利用するメリット>

それぞれのメリットを詳しく解説します。

即日の資金調達が可能

ファクタリングでは、最短即日で資金調達が可能です。

また、ファクタリング会社の多くが、オンラインで契約を完結させる仕組みを用意しています。一刻も早い資金調達を希望する場合は、非常に有効な資金調達方法です。

赤字事業者でも利用が可能

自社に赤字決算や債務超過、税金滞納などの悪条件があっても、自社と長期にわたって良好な取引を行ってきた取引先の売掛債権があれば、ファクタリングの利用は可能です。

ファクタリングは売掛債権の売買のため、自社の信用力でお金を借りる融資に比べ、取引先の信用力次第で資金調達ができます。

自社の財務状況により融資を受けることが難しい場合は、ファクタリングでの資金調達をおすすめします。

担保や保証人が不要

ファクタリングは融資とは異なり、担保や保証人が不要です。

銀行や公的金融機関などから融資を受ける場合は、担保や保証人を求められることがあります。ファクタリングなら、個人事業主や中小企業でも、担保や保証人を求められません。

取引先が倒産しても返金義務がない

ファクタリングではノンリコース契約を結べるため、ファクタリング利用後に取引先が倒産し、債権回収不能となっても、自社に対しての返金義務はありません。

リスクを回避しながらの資金調達が可能です。

オフバランス化により企業価値が向上

ファクタリングは、売掛債権を現金化するため、賃貸対照表の資産の部が減少します。その現金を利用して借金を返済することにより負債を減らし、決算書の内容を改善できます。

決算書の内容の改善に伴い、企業価値が向上しやすく、将来銀行融資を利用する際も有利です。

資金調達の際にファクタリングを利用するデメリット

メリットが大きい分、デメリットも存在します。

資金調達の際にファクタリングを利用するデメリットは以下の4つです。

<資金調達の際にファクタリングを利用するデメリット>

それぞれのデメリットを詳しく解説します。

期間が長い売掛金は手数料が高くなる

期日までの期間が長い売掛金ほど手数料が高くなる場合があります。ファクタリング会社にとって、売掛金の未回収リスクが高まるせいです。

期間が長い売掛金こそ、ファクタリングによって早く現金化したいものです。しかし、手数料をなるべく抑えるためには、期間の短い売掛金からファクタリングを利用しましょう。なお、手数料の目安は2社間で8%~30%、3者間で1%~10%です。

売掛債権額面を超える資金調達はできない

ファクタリングで資金調達ができる金額は、売掛債権の金額の範囲内のみです。

売上規模を超える資金調達はできません。銀行融資と比較して、資金調達できる金額が限定される点はデメリットです。

債権譲渡登記を求められる場合がある

2社間ファクタリングを利用する場合は、債権譲渡登記を求められる場合があります。

債権譲渡登記は、法務局で誰もが閲覧できる情報です。結果として、取引先や銀行などが譲渡の事実を認知する可能性があります。

また債権譲渡登記は、個人事業主の場合は利用できません。ファクタリング会社によっては、そもそも申し込みができない場合がある点にも注意しましょう。

悪質なファクタリング会社が存在する

ファクタリング事業は法令による規制がなく、誰でも開業できます。結果として、ファクタリングを装った悪質な業者も一部存在します。違法に貸付を行うヤミ金業者に引っかからないよう、注意しましょう。

一例として、以下の業者は、過去に関係者が貸金業法違反で検挙されています。

<悪質なファクタリング会社>

- 東洋商事

- minori

ファクタリング業者を選ぶ際のポイント

ファクタリング業者を選ぶポイントは、次の3つです。

<ファクタリング業者を選ぶ際のポイント>

悪徳業者に騙されないように、優良業者をしっかりと見極めましょう。

手数料が明確な業者を選ぶ

ファクタリングのコストは金利ではなく、手数料です。利用する業者を決める前に相場を確認し、法外な手数料を請求する業者の利用は避けましょう。また、追加費用が請求されないかどうかも、確認が必要です。

入金スピードを比較する

特に緊急性が高い場合は、入金スピードを重視しましょう。即日対応が可能な業者を利用すると、必要なタイミングで売掛金を現金化できます。

公式サイトや口コミで信頼性を確認する

公式サイトや口コミを見ると、優良業者か悪徳業者かを見分けやすくなります。会社概要に法人登録情報が明記されているか、確認しましょう。Googleなどの口コミも調べ、トラブルの有無を調べておくと安心です。

ファクタリングに関するよくある質問

最後に、ファクタリングに関するよくある質問にお答えします。

赤字でも利用できる?

はい、赤字でも利用できます。銀行融資とは異なり、ファクタリングの審査で重視されるのは、売掛先の信用力です。自社が赤字だとしても、売掛先が大企業や金融機関などの信用力が高い会社であれば、審査に通過する可能性が高いです。

個人事業主でも利用できる?

はい、多くのファクタリング会社が個人事業主やフリーランスの利用を認めています。ただし、法人とは異なる書類の提出が求められる可能性があります。事前に必要書類を確認しておきましょう。

どれくらいのスピードで入金される?

ファクタリング会社によって異なります。早い会社の場合、最短即日(2時間程度)で入金が可能です。現金化を急いでいる場合は、即日入金に対応する会社を選びましょう。

まとめ

今回の記事では、資金調達の際に企業がファクタリングを選ぶ理由と、ファクタリングの仕組みについて詳しく解説しました。

ファクタリングは、経済産業省が推薦している資金調達方法です。しかし、一部ではありますが、悪徳業者も紛れています。ファクタリングを利用する際は、会社の概要や口コミを確認し、安心して利用できるかどうかを細かくチェックしましょう。

完全オンライン型の『QuQuMo』は、実績が豊富なファクタリング会社です。手数料が1%~と業界トップクラスの低コストであり、土日を含めて最短2時間のスピード入金にも対応しています。QuQuMoのファクタリングが気になる方は、ぜひお気軽にお問合せください。

-

【監修者】鈴木 孝明(すずき たかあき)

-

税理士 [登録番号:142076]/すずき会計事務所 代表

20代で税理士試験に合格後、国内の税理士事務所に勤務。その後、独立し「すずき会計事務所」を開業。

中小企業・個人事業主様を中心に、税務・会計支援を行っており、ファクタリングを含む資金繰り支援に関する実務経験も豊富。 - すずき会計事務所のプロフィール