2022-12-12

売掛金のマイナスになったら?考えられる4つの原因と、対処法を紹介

会計処理の際、売掛金がマイナスになると「どこがおかしいの?」「原因が見つからない」など、面倒な仕事に手間と時間を取られます。そこで今回は、売掛金がマイナスとなる主な原因・対処法を4つ解説するので、現状と照らし合わせつつ目をとおしてみてください。

コア業務に支障をきたさないためにも、解決手段を頭に入れておきましょう。

また、売掛金の未回収リスクに備えた対策方法も解説します。資金繰り悪化に陥らないよう、管理体制の構築にも乗り出しましょう。

「売掛金が未回収」では売掛金がマイナスにならない

未回収の売掛金は、マイナスではなく資産として帳簿に記載されます。売掛金とは、商品・サービスの購入代金を数ヶ月後に受け取れる権利です。

「売掛金が未回収の状態」とは、あくまでも支払い期日を迎えていない代金なので、決してマイナスではありません。本当にマイナスが発生している場合、帳簿の記載ミスや処理のズレなどが疑われます。帳簿のチェック体制を構築し、適切な会計管理ができる環境を目指しましょう。

売掛金がマイナスになる4つの原因と対処法

売掛金とは商品・サービスに対する対価を将来的に受け取れる権利なので、何らかのミスがない限り、通常はマイナスになりえません。次項では、売掛金がマイナスとして計上される主な原因と対処法を解説します。

単純な計算ミス

単純な計算ミスにより、入金時の売掛金がマイナスとなるケースもあります。たとえば、商品販売時は税抜きで処理していたはずが、入金時に税込みとして処理すると、消費税分のマイナスが発生します。

計算ミスの具体例を、以下の仕訳表から見ていきましょう。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 売掛金 | 100,000 | 売上 | 100,000 |

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 普通預金 | 110,000 | 売掛金 | 110,000 |

本来は、資産である売掛金を借方(資産の増加)10万円として記入し、入金時は貸方(資産の減少)10万円で消し込む必要があります。しかし、税抜き・税込みを混同して処理しており、消し込みの貸方を11万円と記入しているため、売掛金マイナス1万円が発生しました。

このような計算ミスを起こさないためには、帳簿の付け方、消費税の扱い方をルール化し、社内で統一させましょう。

売掛金が発生したときの計上漏れ

売掛金の発生時、帳簿への入力漏れが起こると、売掛金のマイナスが発生します。たとえば、毎月の売上を月末にまとめて会計処理している場合、計上漏れを起こしやすくなります。

以下の仕訳表を例に、計上漏れによる売掛金のマイナスが発生するケースを見ていきましょう。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 計上漏れ(売掛金) | 50,000 | 売掛金 | 50,000 |

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 普通預金 | 50,000 | 売掛金 | 50,000 |

本来、商品販売時は借方(資産の増加)に売掛金を記入し、入金時は資産を減少させプラスマイナス0になるよう、貸方に売掛金を記入(消し込み)します。しかし、上記の場合は計上漏れが発生しており、「入金時の消し込みのみ」が記入されたため、売掛金はマイナスとして扱われます。

このような事態を避けるには、入金があった時点で帳簿へ記入し、正しく計上できているか都度確認しなければなりません。

貸方と借方を逆に記入する記帳ミス

貸方と借方を逆に記入すると、帳簿上は売掛金がマイナスとして扱われます。商品の販売時を例に、逆に記入する例を見ていきましょう。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 売上 | 100,000 | 売掛金 | 100,000 |

帳簿上、売掛金は資産であり、通常は売上があった時点で借方(資産の増加)に記入します。しかし、上記の場合、貸方に売掛金が記入されているため、マイナス(資産の減少)として扱われます。

このような場合、気が付いた時点で正しい仕訳に訂正しましょう。また、間違えた時点で本質的な理解が足りていない可能性もあるため、仕訳ルールの再確認も検討してください。

取引先の過剰な入金

取引先が過剰な入金をしている場合も、売掛金がマイナスとして扱われます。10万円の過剰な入金があるケースを例に、返金までの仕訳例を見ていきましょう。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 売掛金 | 300,000 | 売上 | 300,000 |

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 普通預金 | 400,000 | 売掛金 | 400,000 |

| 売掛金 | 100,000 | 普通預金 | 100,000 |

上記の場合、通常は販売時の借方30万円(資産の増加)を入金時の借方(資産の減少)で消し込む必要があります。しかし、先方の過剰入金により、10万円分の余剰が発生するため、このまま処理を進めると売掛金がマイナスとして扱われます。

マイナスのまま処理しないよう返金処理を行い、正しい帳簿に訂正しましょう。もちろん、先方への連絡も行い、次回以降の対策を講じてもらう必要があります。

売掛金は「未回収リスク」に備えるのが重要

計上処理のミスを防ぐことも大切ですが、最も気を付けるべきなのは「売掛金の未回収リスク」です。未回収とならないため、自社でできる管理体制構築のポイントを解説します。

<売掛金を管理するポイント>

- 売掛先の与信管理を行い、支払える状況か把握する

- 状況に応じて支払い期日を調整する

- 取引額が大きい場合は担保となる資産や保証人を要求する

- 請求金額が決まり次第、先方に通知して支払い漏れが怒るのを防ぐ

売掛金の未回収リスクを下げるには、売掛先の経済状況を把握し、信用できる企業か判断しなければなりません。事業内容や将来性、財務状況などをもとに、信用度を具体化しましょう。

また、過去の取引実績がない場合、「支払期日を短期化」「保証人の要求」などの交渉も大切です。支払期日が短いほど入金漏れのリスクが下がり、保証人がいれば倒産時の未回収を防げます。

先方とコンタクトを取りつつ、売掛金を適切に管理できる体制を整えましょう。

売掛金の早期現金化には「ファクタリング」がおすすめ!

ファクタリングは売掛債権を現金化できるため、未回収リスクを防ぎつつ、資金繰り悪化の改善も期待できるでしょう。

次項から、ファクタリングの仕組みや特徴を解説します。

ファクタリングとは

ファクタリングとは、売掛金(売掛債権)を専門の業者に買い取ってもらい、現金化する方法です。ファクタリングの特徴を見ていきましょう。

<ファクタリングの特徴>

- 売掛債権の売却により、手数料を差し引いた現金が手に入る

- 売掛金が未回収となったとしても、自社に返還の義務はない

- 利用時は審査を受けるが、自社よりも売掛先の信用力が重視される

- 審査終了から入金までは最短即日

ファクタリングは、売掛金の支払い期日を待たず、最短即日中に現金化できる資金調達方法です。審査の際は売掛先の信用力が重視されるので、自社が赤字の状態でも現金化できる可能性があります。

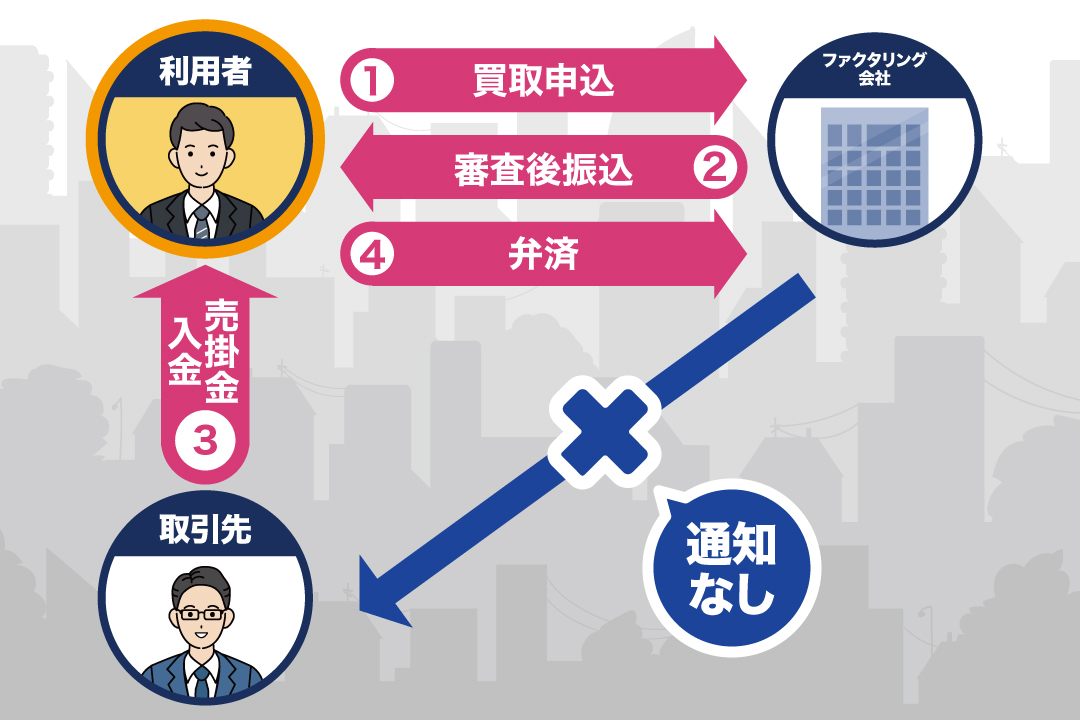

2社間・3社間ファクタリングの違い

ファクタリングの取引方法、2社間・3社間の違いを見ていきましょう。

| 項目 | 2社間 | 3社間 |

|---|---|---|

| 売掛先への通知 | なし | あり |

| 審査期間の目安 | 最短即日 | 1~2週間 |

| 手数料の相場 | 8~18% | 2~9% |

| 売掛金の回収 | 利用者が回収 | 売掛先が業者へ入金 |

2社間ファクタリングは、売掛先の関与がなく、利用者・業者間で取引を行います。売掛先に知られるリスクがなく、審査も速やかに行われます。

一方、3社間ファクタリングは、売掛先への承諾を得てから審査が実施されるため、スピード感はありません。ただし、手数料は2社間より安いため、緊急性が低ければ3社間も検討しましょう。

まとめ

売掛金は商品・サービス販売時に売上が確定していないため、仕訳の際は処理方法に注意が必要です。「計算ミス」「計上漏れ」など、ちょっとしたミスで売掛金がマイナスとして処理されます。

適切に管理できるよう、社内では会計処理のルールを明確化して、トラブルに発展しないよう備えましょう。

また、売掛金は仕訳処理だけでなく、未回収リスクにも備えなければなりません。売掛金の発行時は「与信管理」や「支払期日の調整」などの徹底管理を行い、適切に回収できる体制を構築してください。

「早期に売掛金を現金化したい」「資金繰りを改善したい」といった場合は、ファクタリングの利用も検討しましょう。完全オンライン完結型の『QuQuMo』では、請求書があれば最短2時間で資金を調達できます。

法人・個人を問わず利用できるほか、手続きがオンライン完結なのでコア業務に支障をきたすリスクも抑えられます。売掛金を早急に現金化したいと考えている際は、ぜひお気軽にお問い合わせください。

-

【監修者】鈴木 孝明(すずき たかあき)

-

税理士 [登録番号:142076]/すずき会計事務所 代表

20代で税理士試験に合格後、国内の税理士事務所に勤務。その後、独立し「すずき会計事務所」を開業。

中小企業・個人事業主様を中心に、税務・会計支援を行っており、ファクタリングを含む資金繰り支援に関する実務経験も豊富。 - すずき会計事務所のプロフィール