2022-09-21

ファクタリング利用の支払いの流れはどうなっている?仕組みや期日、遅れるリスクについて解説

ファクタリングは、売掛債権を専門業者へ売却し、回収日前に現金化する資金調達手段として広く普及しています。

しかし「手数料はいつ支払うのか?」「売掛債権の売却金はいつ入金されるのか?」「ファクタリング契約後の売掛金の入金はどう行うのか?」など、知らないことも多いでしょう。

そこで今回の記事では、ファクタリング契約を締結した後の金銭の流れを解説するので、ぜひ参考にしてみてください。

そもそもファクタリングとは?

ファクタリングとは、取引先との売買で生じた売掛金をファクタリング業者に売却し、資金を得る方法です。売掛金の支払期日より早く現金が手に入るため、資金繰り悪化のリスクを抑えられます。

また、売掛金の売却により、取引先(売掛先)からの未回収リスクも防げます。自社の状況悪化を防ぎ、リスクヘッジにも有効な手段といえるでしょう。

ファクタリングの支払いの流れ

まずは、ファクタリングサービスを利用した場合の支払いの流れについて解説します。ファクタリングには、2社間ファクタリングと3社間ファクタリングの形態があります。ファクタリングに関与する企業がそれぞれ異なるため、支払いの流れも少し異なるのが特徴です。

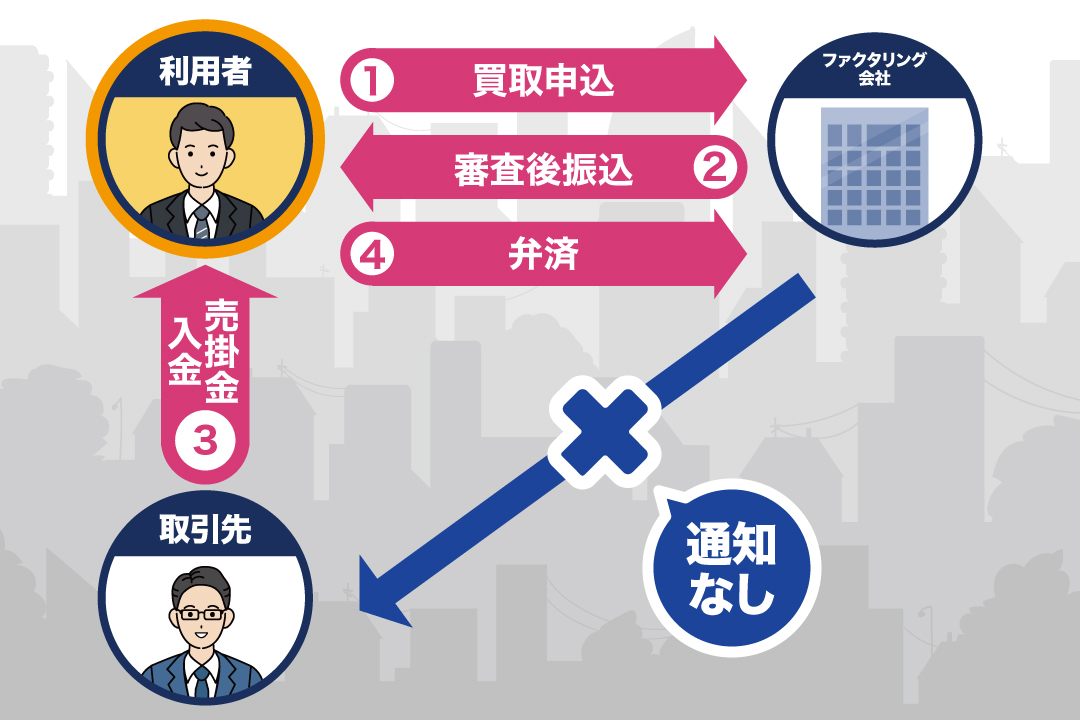

2社間ファクタリングの場合

2社間ファクタリングの流れは、次のとおりです。

<2社間ファクタリングの流れ>

- 取引先(売掛先)との売掛金が発生

- ファクタリング業者に売掛債権を売却

- 手数料を差し引いた金額をファクタリング業者から受け取る

- 取引先から売掛金が入金される

- 利用者側がファクタリング業者に売掛金を入金

上記のとおり、2社間ファクタリングは、売掛先と自社間で契約が成立します。売掛先に、ファクタリングの利用を知られる心配はありません。

3社間ファクタリングの場合

3社間ファクタリングの流れは、次のとおりです。

<3社間ファクタリングの流れ>

- 取引先(売掛先)との売掛金が発生

- 取引先にファクタリング利用の承諾を得る

- ファクタリング業者に売掛債権を売却

- 手数料を差し引いた金額をファクタリング業者から受け取る

- 売掛金は取引先からファクタリング業者に直接入金される

3社間ファクタリングでは、自社・取引先・ファクタリング業者の3社で契約が成立します。取引先への承諾は必要ですが、自社で売掛金を回収する必要がありません。

ファクタリングによる支払い面のメリット・デメリット

ファクタリングによる支払い面のメリット・デメリットを解説します。許容できないリスクはないか、理想的な資金調達は可能か、自社の状況と照らし合わせつつチェックしてみてください。

メリット

支払い面における、ファクタリングのメリットを見ていきましょう。

<ファクタリングのメリット>

- 売掛金の支払期日よりも前に資金を調達できる

- 掛金の未回収リスクを抑えられる

通常、売掛金の支払期日は、最短30~60日後を目安に設定されます。しかし、ファクタリングであれば、最短即日で資金調達できるため、資金繰り悪化の改善に期待できます。

また、売掛先の経営状況悪化などを理由に、売掛金を回収できなかったとしても、ファクタリング利用時は自社が責任を負う必要はありません。手数料は発生しますが、確実に売掛金を回収できます。

デメリット

支払い面における、ファクタリングのデメリットは次のとおりです。

<ファクタリングのデメリット>

- 手数料が発生する

- 悪徳業者に引っかかった場合、不当な請求をされるリスクがある

ファクタリング利用時は、2社間で8~18%、3社間で2~9%の手数料が発生します。手数料18%の場合、100万円の売掛金であっても、82万円しか受け取れません。

またファクタリング業者の中には、不当な手数料を請求したり、実質的に貸付のような契約をしたりと、悪徳業者も存在します。利用時は手数料の相場を頭に入れつつ、契約書にも必ず目をとおし、納得したうえで契約を締結しましょう。

手数料などファクタリング利用時の諸費用の支払いタイミング

ファクタリングの手数料をはじめとした諸費用は、支払うわけではなく、あらかじめ買取額から手数料分が差し引かれて、ファクタリング利用者の口座に振り込まれます。

実際に、売掛債権の額を700万円と仮定して考えてみましょう。

| 項目 | 内容 |

|---|---|

| 売掛債権の額 | 700万円 |

| 手数料 | 10% |

| 諸費用 (事務手数料や譲渡債権登記費用など) |

15万円 |

| 受け取れる金額 | 615万円 |

このように、諸費用は買取金額からあらかじめ差し引かれているため、最短即日で現金化が可能なファクタリング業者に申し込みをすれば、依頼したその日に615万円を受け取れます。

売掛金回収後にファクタリング業者に支払う場合の期日

2社間ファクタリングの場合には、ファクタリング利用企業がファクタリング業者に代わって売掛金を回収する、回収代行をする必要があります。

原則として、ファクタリング利用企業は、自社の口座に売掛金が振り込まれた後、速やかにファクタリング業者に入金された売掛金を振り込む必要があります。ファクタリング契約の締結によって、売掛金(売掛債権)はファクタリング業者へと譲渡されているからです。

速やかに支払うのが原則ですが、期日としては売掛金の振込が行われた後、10日~15日以内に、ファクタリング業者への振込を行うように設定するケースが多いようです。

この内容は、ファクタリング契約書、または代金回収代行の契約書に記載されています。ファクタリング業者側からも伝えられるかと思いますが、ご自身でも確認するようにしましょう。

売掛金を他に使って支払いが遅れるケースも

2社間ファクタリング利用後、回収した売掛金を他の用途に使ってしまい、ファクタリング業者への支払いが遅れるケースもあります。回収した売掛金は、あくまでも「預り金」です。他の用途に使用しないよう、回収時は速やかにファクタリング業者へ支払いましょう。

ファクタリングの支払いに遅れた場合のリスク

ファクタリングの支払いに遅れた場合のリスクは、次のとおりです。

<支払い遅延のリスク>

- 遅延損害金の発生

- 損害賠償の発生

- 刑事罰に問われるリスク

遅延損害金は、延滞期日の長さに応じて負担が増大します。遅延の発生に気が付いた時点で、速やかにファクタリング業者へ支払いましょう。

さらに、遅延損害金とは別に、規約に記された損害賠償金も請求されます。刑事罰にも問われた場合、資金繰りのさらなる悪化だけでなく、社会的信用を損なう恐れもあるでしょう。

状況が悪化しそうな場合は、必ずファクタリング業者の窓口に相談し、今後の対応について話し合う必要があります。

ファクタリングの支払いを遅らせないための工夫

ファクタリングの支払いを遅らせないよう、以下の対策を講じましょう。

<支払いを遅らせない工夫>

- 売掛金専用の口座を作る

- 支払期日を正確に把握し、資金を計画的に活用する

売掛金の回収用口座と他の支払い用口座をまとめている場合、回収した売掛金を誤って使うリスクがあります。個別に管理し、売掛金をファクタリング業者に支払えるよう備えましょう。

また資金繰りの悪化も含め、支払いの遅延を防ぐには、明確な計画立案も欠かせません。資金全体の流れを把握しつつ、売掛金の回収・支払期日を明確化させることが重要です。

まとめ

ファクタリングは2社間ファクタリング、3社間ファクタリングによって仕組みが異なるため、それに付随して金銭の流れも変化します。

3社間ファクタリングであれば、金銭の支払いは基本的に売掛先企業とファクタリング業者の間で行われるため、大きなトラブルに至るケースは少ないでしょう。しかし、2社間ファクタリングの場合、そうはいきません。

ファクタリング利用企業が売掛金の回収代行を担うことになるので、場合によってはトラブルになってしまうこともあります。トラブルにつながらないよう、モラルをもってファクタリングを利用するようにしましょう。

完全オンラインで2社間ファクタリングを提供している『QuQuMo』は、個人事業主でも利用できる安心安全の資金調達方法です。申し込みから入金までは最速2時間で、取引先に通知なしで契約できます。金額も下限や上限がないので、気兼ねなく使うことが可能です。

また、完全オンライン完結で業界トップクラスの手数料であり、審査も柔軟であるため、売掛金をもつ事業者は誰でも利用できるでしょう。

-

【監修者】鈴木 孝明(すずき たかあき)

-

税理士 [登録番号:142076]/すずき会計事務所 代表

20代で税理士試験に合格後、国内の税理士事務所に勤務。その後、独立し「すずき会計事務所」を開業。

中小企業・個人事業主様を中心に、税務・会計支援を行っており、ファクタリングを含む資金繰り支援に関する実務経験も豊富。 - すずき会計事務所のプロフィール